Analisis Financiero De Un Proyecto De Inversion Ejemplo – El Análisis Financiero de un Proyecto de Inversión es una herramienta fundamental para tomar decisiones informadas sobre la viabilidad y rentabilidad de un proyecto. Este análisis proporciona una evaluación integral de la situación financiera actual de una empresa, las proyecciones financieras del proyecto y los riesgos potenciales asociados.

Al realizar un Análisis Financiero exhaustivo, las empresas pueden identificar oportunidades de inversión sólidas, mitigar riesgos y maximizar el retorno de su inversión.

Análisis de la situación financiera actual

El análisis de la situación financiera actual de una empresa es crucial para evaluar su salud financiera y tomar decisiones informadas sobre inversiones potenciales. Mediante el examen de estados financieros clave como el balance general, el estado de resultados y el estado de flujo de efectivo, podemos identificar las fortalezas y debilidades financieras de la empresa y obtener una comprensión clara de su posición financiera.

Balance General

El balance general proporciona una instantánea de la situación financiera de la empresa en un momento determinado. Muestra los activos, pasivos y patrimonio neto de la empresa, lo que nos permite evaluar su solvencia y liquidez. Una empresa con un alto nivel de activos y un bajo nivel de pasivos se considera financieramente sólida.

Estado de Resultados

El estado de resultados muestra los ingresos, gastos y beneficios de la empresa durante un período determinado. Nos ayuda a comprender la rentabilidad de la empresa y su capacidad para generar ganancias. Una empresa con ingresos crecientes y gastos controlados se considera financieramente saludable.

Estado de Flujo de Efectivo

El estado de flujo de efectivo muestra los flujos de efectivo de la empresa de las actividades operativas, de inversión y de financiación. Nos ayuda a evaluar la capacidad de la empresa para generar efectivo y administrar sus obligaciones financieras.

Una empresa con un flujo de efectivo positivo es financieramente saludable y puede invertir en crecimiento y expansión.

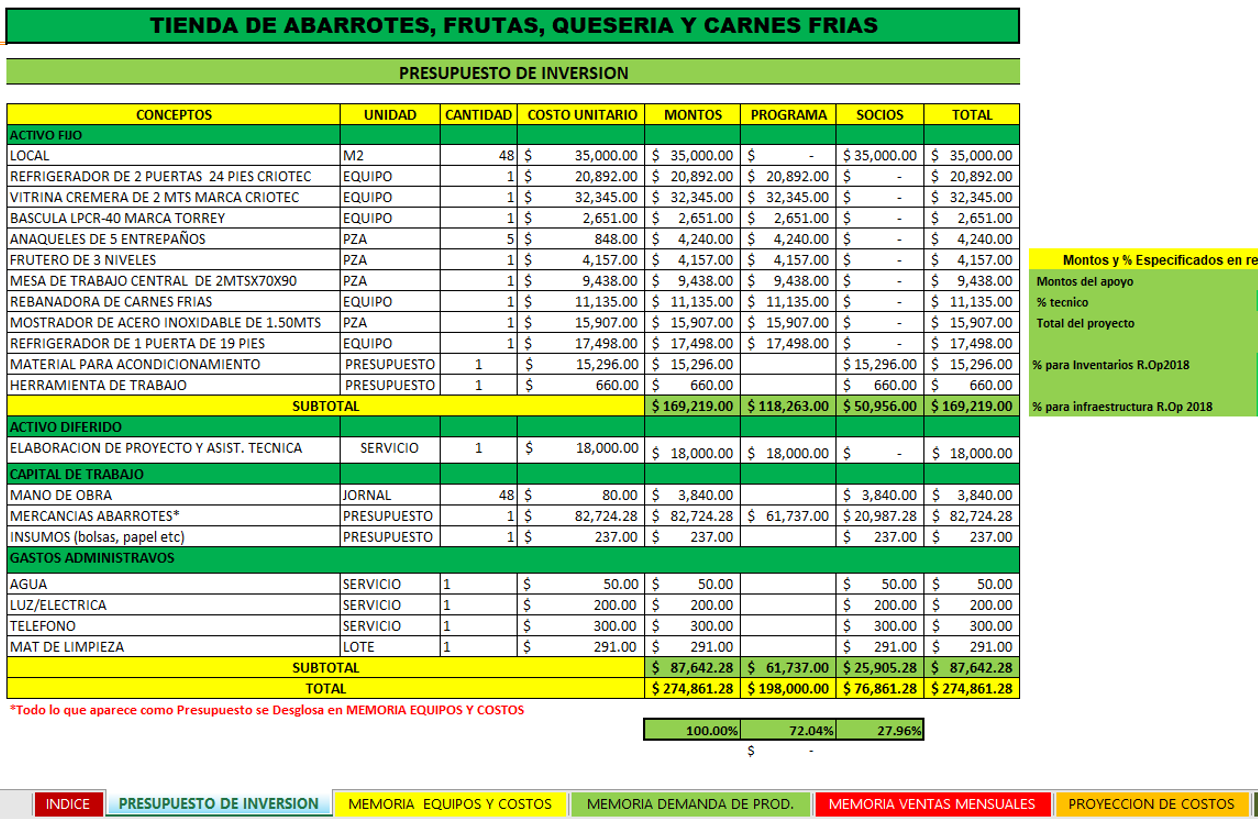

Proyecciones financieras para el proyecto de inversión

Las proyecciones financieras son esenciales para evaluar la viabilidad financiera de un proyecto de inversión. Proporcionan una estimación de los ingresos, gastos, flujo de efectivo y ganancias futuras del proyecto.Los supuestos utilizados para desarrollar las proyecciones financieras incluyen estimaciones de la demanda del mercado, los costos de producción y los gastos operativos.

Los métodos utilizados incluyen el análisis de tendencias históricas, la investigación de mercado y las proyecciones de expertos de la industria.

Ingresos

Los ingresos proyectados se basan en las estimaciones de ventas de los productos o servicios del proyecto. Estos estimados consideran el tamaño del mercado objetivo, la competencia y las estrategias de precios.

Gastos

Los gastos proyectados incluyen los costos de producción, como materias primas, mano de obra y gastos generales. También incluyen los gastos operativos, como gastos de marketing, ventas y administración.

Flujo de efectivo

El flujo de efectivo proyectado muestra la entrada y salida de efectivo del proyecto. Se calcula sumando los ingresos y restando los gastos. El flujo de efectivo positivo indica que el proyecto está generando efectivo, mientras que el flujo de efectivo negativo indica que el proyecto está utilizando efectivo.

Ganancias, Analisis Financiero De Un Proyecto De Inversion Ejemplo

Las ganancias proyectadas se calculan restando los gastos de los ingresos. Las ganancias representan el beneficio neto del proyecto y son un indicador clave de su rentabilidad.

Evaluación de los riesgos del proyecto de inversión

Es esencial identificar y evaluar los riesgos potenciales asociados con un proyecto de inversión para tomar decisiones informadas y mitigar posibles pérdidas. Los riesgos pueden surgir de diversas fuentes, como la competencia, los cambios tecnológicos, los cambios regulatorios y los desastres naturales.

Para evaluar los riesgos, se pueden utilizar técnicas como el análisis FODA (Fortalezas, Oportunidades, Debilidades y Amenazas) o el análisis de sensibilidad. Estas técnicas ayudan a identificar y priorizar los riesgos en función de su probabilidad e impacto potencial.

Estrategias de mitigación de riesgos

Una vez identificados y evaluados los riesgos, es crucial desarrollar estrategias de mitigación para minimizar su impacto potencial. Estas estrategias pueden incluir:

- Transferencia de riesgos:Trasladar el riesgo a un tercero, como una compañía de seguros o un proveedor externo.

- Diversificación:Invertir en múltiples proyectos o activos para reducir la dependencia de un solo proyecto.

- Contingencias:Reservar fondos o recursos adicionales para cubrir posibles pérdidas imprevistas.

- Gestión proactiva:Implementar medidas para reducir la probabilidad o el impacto de los riesgos, como mejorar los procesos o invertir en tecnología.

La evaluación y mitigación de riesgos es un paso crucial en el proceso de inversión. Al comprender y gestionar los riesgos potenciales, los inversores pueden aumentar las posibilidades de éxito y proteger sus inversiones.

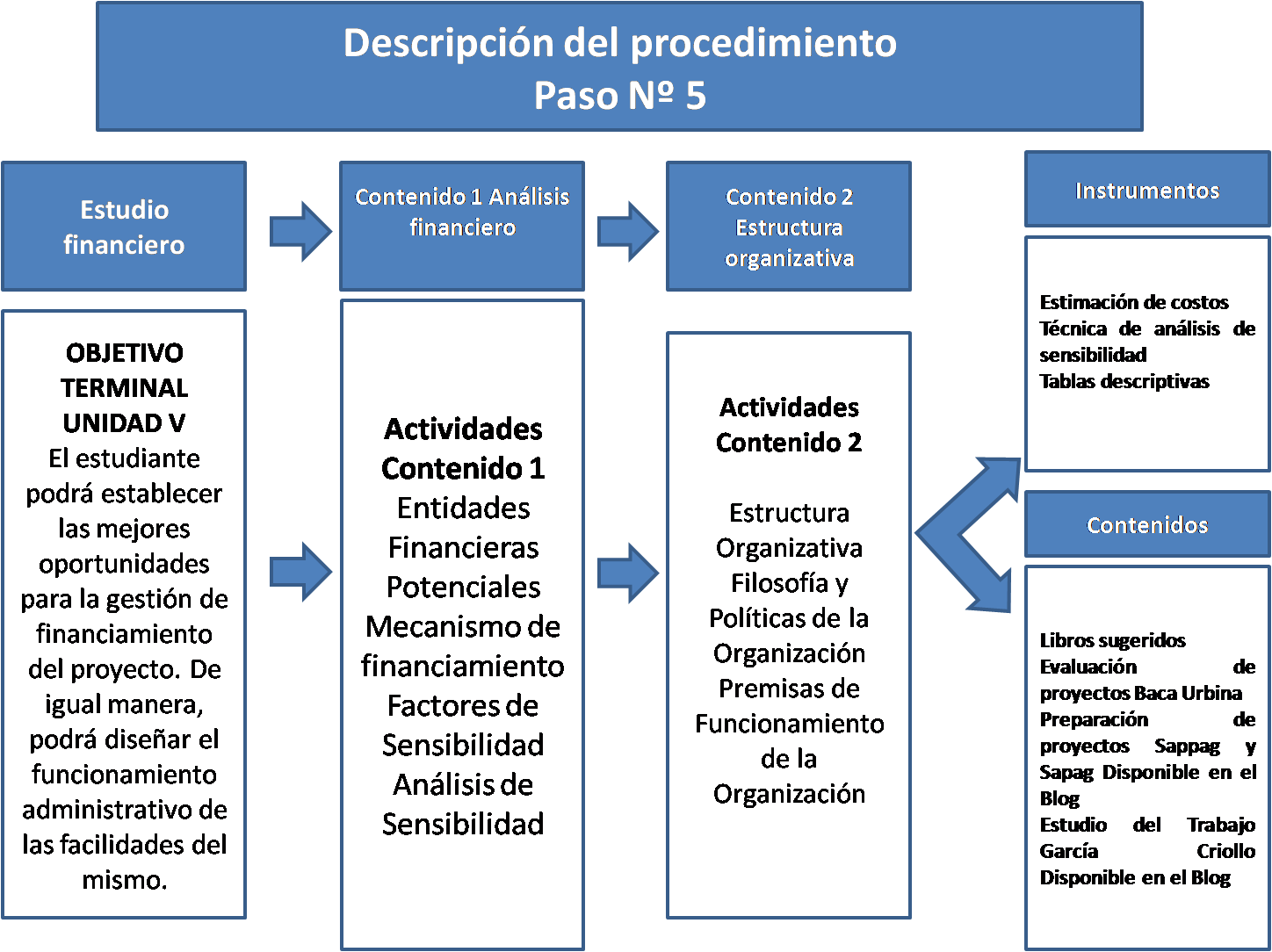

Análisis de sensibilidad y escenarios: Analisis Financiero De Un Proyecto De Inversion Ejemplo

El análisis de sensibilidad y el desarrollo de escenarios son herramientas cruciales para evaluar la viabilidad y el riesgo de un proyecto de inversión. Estos métodos permiten a los analistas financieros examinar cómo los cambios en los supuestos clave afectan los resultados financieros proyectados.

Análisis de sensibilidad

El análisis de sensibilidad implica variar sistemáticamente uno o más supuestos de entrada del modelo financiero y observar los efectos resultantes sobre las métricas financieras clave, como el valor actual neto (VAN) y la tasa interna de retorno (TIR). Esto ayuda a identificar los supuestos que tienen el mayor impacto en los resultados financieros y a determinar la sensibilidad del proyecto a esos cambios.

Escenarios alternativos

Además del análisis de sensibilidad, los analistas financieros también pueden desarrollar escenarios alternativos para considerar diferentes resultados posibles. Estos escenarios pueden basarse en diferentes combinaciones de supuestos de entrada o en eventos específicos que podrían afectar el proyecto. Por ejemplo, se podría desarrollar un escenario optimista, un escenario pesimista y un escenario más probable para representar una gama de resultados posibles.

Recomendaciones y conclusiones

Tras un exhaustivo análisis financiero, se concluye que el proyecto de inversión es viable y recomendable.

El análisis financiero ha demostrado que el proyecto tiene un flujo de caja positivo, un VAN positivo y una TIR superior al costo de capital. Además, el proyecto presenta un riesgo moderado que puede ser mitigado mediante estrategias de gestión de riesgos.

Recomendaciones

- Proceder con el proyecto de inversión.

- Implementar estrategias de gestión de riesgos para mitigar los riesgos identificados.

- Monitorear regularmente el desempeño del proyecto y realizar ajustes según sea necesario.

En resumen, el Análisis Financiero de un Proyecto de Inversión es un proceso esencial para evaluar la viabilidad y el potencial de éxito de una inversión. Al comprender los aspectos financieros del proyecto, las empresas pueden tomar decisiones informadas que conduzcan a resultados positivos.

Helpful Answers

¿Qué es un Análisis Financiero de un Proyecto de Inversión?

Es una evaluación integral de la viabilidad financiera de un proyecto de inversión, que incluye un análisis de la situación financiera actual, proyecciones financieras y una evaluación de riesgos.

¿Por qué es importante realizar un Análisis Financiero?

Permite a las empresas tomar decisiones informadas sobre la viabilidad de un proyecto, identificar oportunidades de inversión y mitigar riesgos.

¿Qué información se incluye en un Análisis Financiero?

Los estados financieros clave, las proyecciones financieras, la evaluación de riesgos, el análisis de sensibilidad y las recomendaciones.