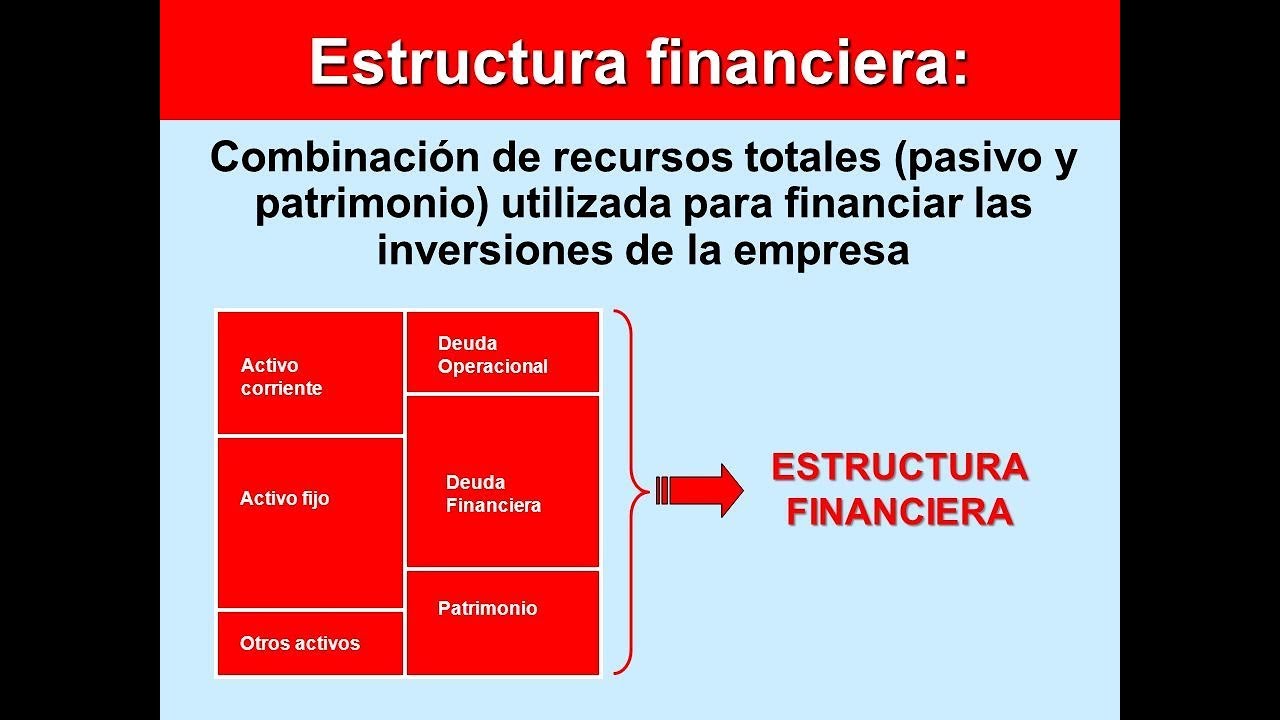

Estructura Financiera De Un Proyecto De Inversion – La Estructura Financiera de un Proyecto de Inversión es un elemento fundamental para garantizar su viabilidad y éxito. Esta estructura determina la forma en que se financiará el proyecto, cómo se utilizarán los fondos y cómo se proyectarán los resultados financieros.

Comprender los componentes clave, los métodos de evaluación y las estrategias de optimización es esencial para tomar decisiones informadas y maximizar los rendimientos.

Este artículo proporcionará una descripción detallada de los aspectos clave de la Estructura Financiera de Proyectos de Inversión, guiando a los lectores a través de los pasos esenciales para garantizar la solidez financiera y el éxito general de sus proyectos.

Análisis de los componentes financieros clave

Los componentes financieros clave de un proyecto de inversión son los elementos que determinan su estructura financiera. Estos componentes incluyen las fuentes de financiación, el uso de los fondos y las proyecciones financieras.Las fuentes de financiación se refieren a las diferentes formas en que se obtiene el capital necesario para financiar el proyecto.

Estas pueden incluir financiación propia, financiación de deuda y financiación de capital. La financiación propia proviene de los recursos propios de la empresa, mientras que la financiación de deuda implica pedir prestado dinero a prestamistas o instituciones financieras. La financiación de capital implica vender acciones de la empresa a inversores.El

uso de los fondos se refiere a la forma en que se utilizan los fondos obtenidos de las fuentes de financiación. Estos pueden incluir inversiones en activos fijos, como maquinaria y equipos, o en activos circulantes, como inventario y cuentas por cobrar.Las

proyecciones financieras son estimaciones de los flujos de caja futuros del proyecto. Estas proyecciones se utilizan para evaluar la viabilidad financiera del proyecto y para tomar decisiones de inversión.

Fuentes de financiación

Las fuentes de financiación más comunes incluyen:

- Financiación propia:Proviene de los recursos propios de la empresa, como ganancias retenidas y aportaciones de capital.

- Financiación de deuda:Implica pedir prestado dinero a prestamistas o instituciones financieras. Los préstamos pueden ser a corto o largo plazo, y pueden estar garantizados o no garantizados.

- Financiación de capital:Implica vender acciones de la empresa a inversores. Los inversores reciben una participación en la propiedad de la empresa a cambio de su inversión.

La elección de las fuentes de financiación depende de varios factores, como el coste del capital, el riesgo asociado a cada fuente y las preferencias de los inversores.

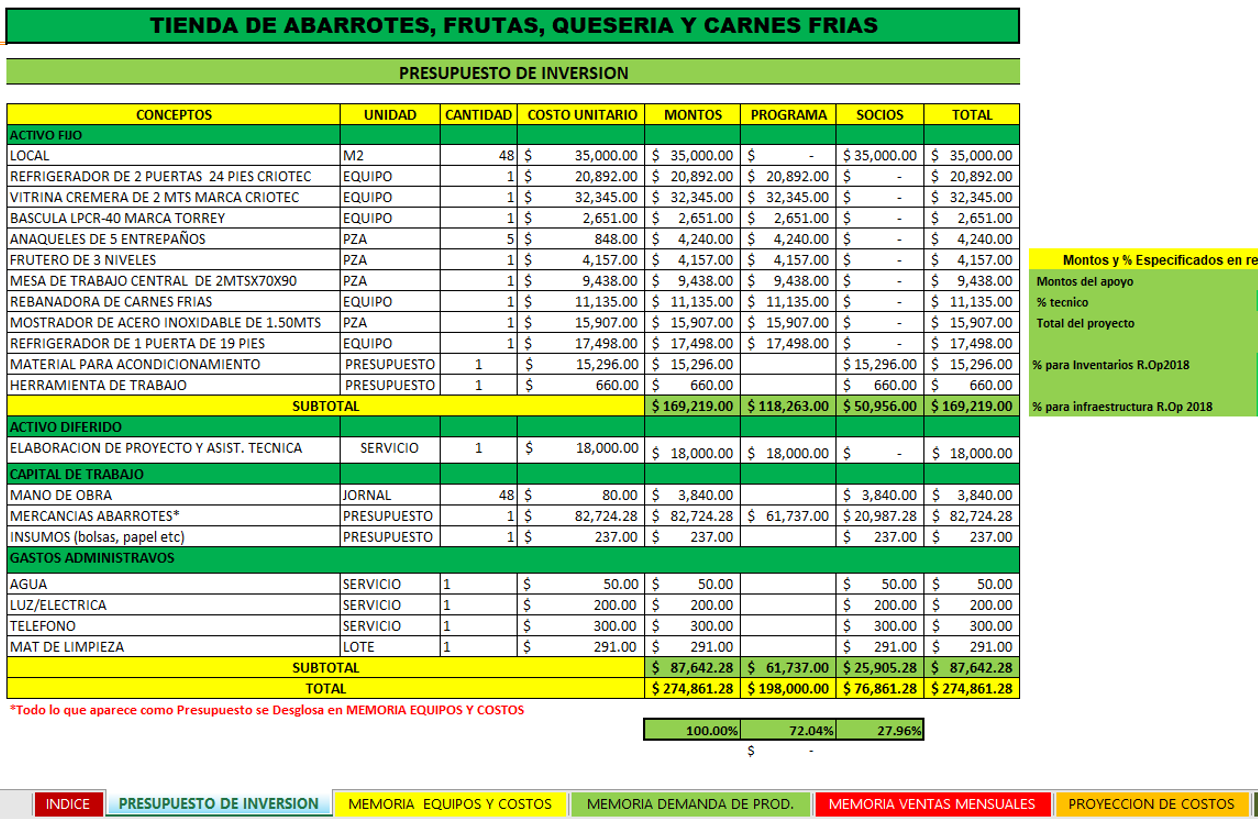

Uso de los fondos

Los fondos obtenidos de las fuentes de financiación se pueden utilizar para financiar varios fines, entre ellos:

- Activos fijos:Incluyen maquinaria, equipos, edificios y terrenos.

- Activos circulantes:Incluyen inventario, cuentas por cobrar y efectivo.

- Gastos de capital:Incluyen gastos de investigación y desarrollo, gastos de marketing y gastos de formación.

La asignación de fondos a diferentes usos debe basarse en un análisis cuidadoso de las necesidades del proyecto y las oportunidades de inversión disponibles.

Proyecciones financieras, Estructura Financiera De Un Proyecto De Inversion

Las proyecciones financieras son estimaciones de los flujos de caja futuros del proyecto. Estas proyecciones se utilizan para evaluar la viabilidad financiera del proyecto y para tomar decisiones de inversión. Las proyecciones financieras suelen incluir:

- Estado de resultados proyectado:Muestra los ingresos, gastos y beneficios proyectados del proyecto.

- Balance proyectado:Muestra los activos, pasivos y patrimonio neto proyectados del proyecto.

- Estado de flujos de caja proyectado:Muestra los flujos de caja proyectados del proyecto de las actividades operativas, de inversión y de financiación.

Las proyecciones financieras deben basarse en suposiciones razonables y deben ser revisadas periódicamente para garantizar su precisión.

Métodos para evaluar la viabilidad financiera

Existen diversos métodos para evaluar la viabilidad financiera de un proyecto de inversión. Estos métodos permiten determinar la rentabilidad y el riesgo del proyecto, lo que ayuda a los inversionistas a tomar decisiones informadas.

Análisis de flujo de caja

El análisis de flujo de caja es un método que evalúa el flujo de efectivo que se espera generar un proyecto de inversión a lo largo de su vida útil. Este análisis permite determinar la capacidad del proyecto para generar suficiente efectivo para cubrir sus costos y generar ganancias.

Análisis de sensibilidad

El análisis de sensibilidad evalúa cómo los cambios en las variables clave del proyecto, como los costos, los ingresos o las tasas de interés, afectan la rentabilidad del proyecto. Este análisis permite a los inversionistas identificar los factores que tienen un mayor impacto en el proyecto y tomar medidas para mitigar los riesgos asociados con estos factores.

Análisis de punto de equilibrio

El análisis de punto de equilibrio determina el nivel de ventas o producción que un proyecto necesita alcanzar para cubrir sus costos y generar ganancias. Este análisis permite a los inversionistas establecer objetivos de ventas realistas y evaluar la viabilidad del proyecto en diferentes escenarios de mercado.

Optimización de la estructura financiera: Estructura Financiera De Un Proyecto De Inversion

La optimización de la estructura financiera implica alinear las fuentes y los usos de los fondos para maximizar el valor del proyecto de inversión y minimizar el riesgo. Esto implica estrategias como la diversificación de fuentes de financiación, la gestión de pasivos y la planificación fiscal.

Diversificación de fuentes de financiación

La diversificación de fuentes de financiación reduce la dependencia de una sola fuente, mitigando el riesgo y mejorando las condiciones de financiación. Las fuentes de financiación pueden incluir deuda (préstamos, bonos), capital (acciones) y financiación interna (flujo de caja).

- Ejemplo:Un proyecto de construcción puede financiarse con una combinación de préstamo bancario, bonos corporativos y capital social, reduciendo el riesgo de depender únicamente de una fuente.

Gestión de pasivos

La gestión de pasivos implica la gestión del endeudamiento para optimizar los costes de financiación y el riesgo. Esto incluye estrategias como la renegociación de préstamos, la refinanciación y la cobertura de tipos de interés.

- Ejemplo:Una empresa puede renegociar un préstamo con una tasa de interés más baja, reduciendo los costes de financiación y mejorando la rentabilidad del proyecto.

Planificación fiscal

La planificación fiscal implica aprovechar los beneficios fiscales y minimizar los impuestos para mejorar la rentabilidad del proyecto. Esto incluye estrategias como la elección de la estructura legal, la optimización de las deducciones y la planificación de la amortización.

- Ejemplo:Una empresa puede elegir una estructura de sociedad limitada para aprovechar los beneficios fiscales, como la responsabilidad limitada y las deducciones por gastos de funcionamiento.

Gestión del riesgo financiero

La gestión del riesgo financiero es fundamental para garantizar la viabilidad financiera de los proyectos de inversión. Implica identificar y gestionar los riesgos que pueden afectar los flujos de efectivo y la rentabilidad del proyecto.

Existen varios tipos de riesgos financieros asociados con los proyectos de inversión, como el riesgo de tipo de interés, el riesgo de crédito y el riesgo de inflación. Es esencial comprender estos riesgos y desarrollar estrategias para mitigarlos.

Estrategias de gestión del riesgo

Existen varias estrategias que se pueden utilizar para gestionar los riesgos financieros, que incluyen:

- Cobertura:Implica utilizar instrumentos financieros para compensar el riesgo de otro activo o flujo de efectivo.

- Diversificación:Invertir en una variedad de activos o proyectos para reducir el riesgo general de la cartera.

- Gestión de reservas:Mantener un fondo de reserva para cubrir gastos inesperados o pérdidas.

Presentación de la estructura financiera

La estructura financiera de un proyecto de inversión resume los componentes financieros clave que determinan su viabilidad y rendimiento potencial. Esta presentación proporciona una visión general de estos componentes, organizados en una tabla HTML para una fácil comparación y comprensión.

Componentes financieros clave

La siguiente tabla resume los componentes financieros clave de un proyecto de inversión:

| Componente | Descripción |

|---|---|

| Inversión inicial | Costo total de adquisición o desarrollo del proyecto |

| Fuentes de financiación | Deuda, capital o una combinación de ambos |

| Flujos de efectivo | Ingresos y gastos proyectados durante la vida del proyecto |

| Coste de capital | Tasa de rendimiento requerida por los inversores |

| Valor actual neto (VAN) | Valor presente de los flujos de efectivo futuros menos la inversión inicial |

| Tasa interna de retorno (TIR) | Tasa de descuento que da como resultado un VAN de cero |

| Periodo de recuperación | Tiempo necesario para recuperar la inversión inicial |

| Ratio de cobertura de intereses | Capacidad del proyecto para cubrir los pagos de intereses de la deuda |

En resumen, la Estructura Financiera de un Proyecto de Inversión es un aspecto crítico que requiere una planificación y gestión cuidadosas. Al comprender los componentes clave, los métodos de evaluación y las estrategias de optimización, los inversionistas pueden aumentar las posibilidades de éxito financiero, minimizar los riesgos y maximizar los rendimientos de sus proyectos.

Query Resolution

¿Qué es la Estructura Financiera de un Proyecto de Inversión?

Es el plan que describe cómo se financiará un proyecto, cómo se utilizarán los fondos y cómo se proyectarán los resultados financieros.

¿Cuáles son los componentes clave de la Estructura Financiera?

Fuentes de financiación, uso de fondos y proyecciones financieras.

¿Cómo se evalúa la viabilidad financiera de un proyecto?

Mediante métodos como el análisis de flujo de caja, el análisis de sensibilidad y el análisis de punto de equilibrio.

¿Cómo se optimiza la Estructura Financiera?

Diversificando fuentes de financiación, gestionando pasivos y planificando fiscalmente.