El Estudio Financiero de un Proyecto de Inversión es crucial para evaluar la viabilidad y rentabilidad de un proyecto. Este artículo, centrado en el “Estudio Financiero De Un Proyecto De Inversion Ejemplo”, proporciona una guía detallada para realizar un análisis financiero exhaustivo, ayudando a los inversores a tomar decisiones informadas.

A través de proyecciones financieras, análisis de costo-beneficio, evaluación de riesgos y estrategias de financiación, este estudio financiero integral ofrece una comprensión clara de las implicaciones financieras de un proyecto de inversión, asegurando el éxito a largo plazo.

Análisis de viabilidad financiera

La viabilidad financiera es un aspecto crucial en la evaluación de proyectos de inversión, ya que permite determinar la capacidad de un proyecto para generar flujos de efectivo positivos y cumplir con los objetivos financieros establecidos.

El análisis de viabilidad financiera implica una serie de pasos y la consideración de diversos factores tanto cuantitativos como cualitativos.

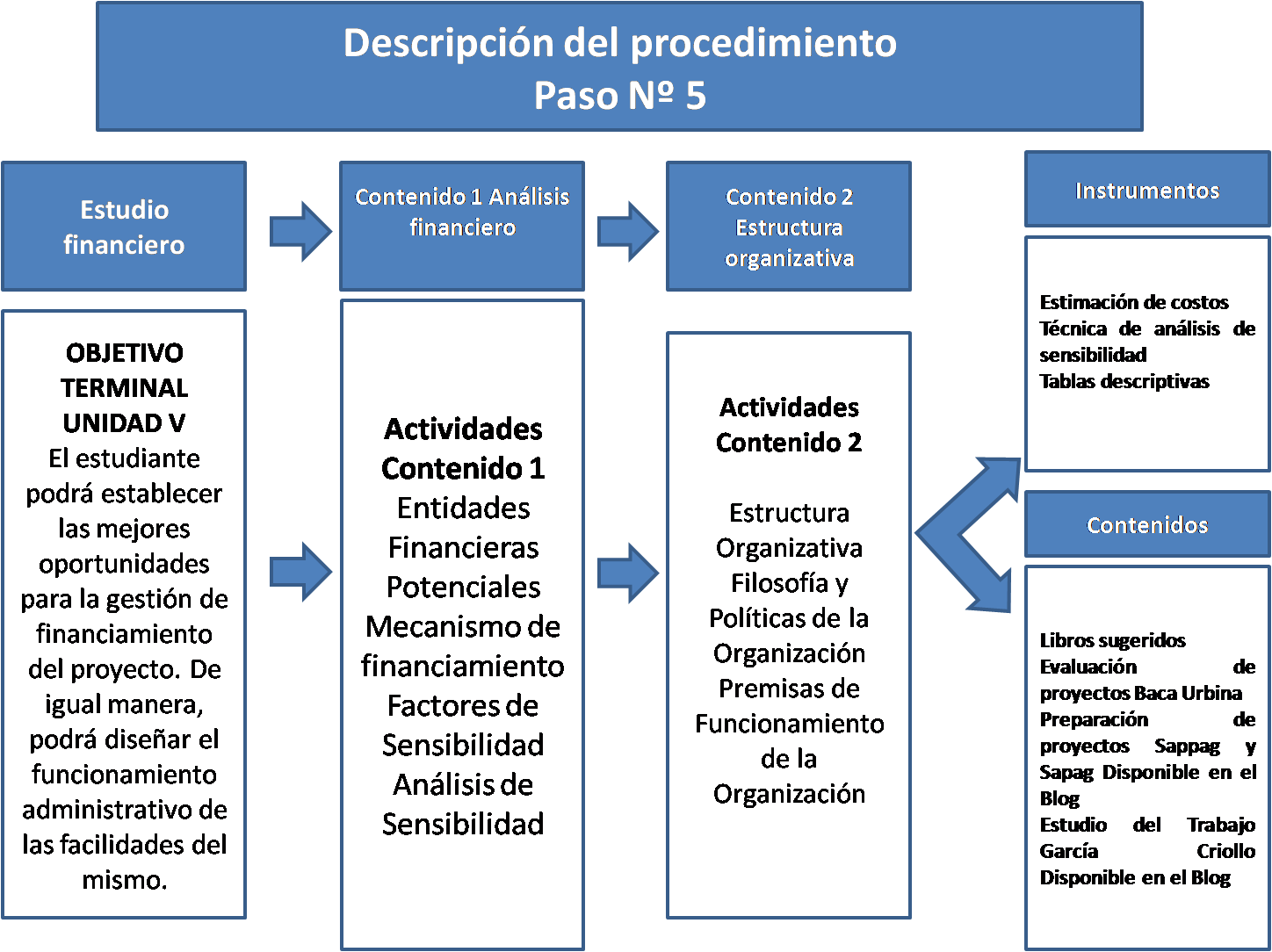

Pasos en la evaluación de la viabilidad financiera

- Estimación de flujos de efectivo:Determinar los flujos de efectivo proyectados del proyecto, incluyendo ingresos, costos y gastos.

- Cálculo de métricas financieras:Utilizar métricas como el valor presente neto (VPN), la tasa interna de retorno (TIR) y el período de recuperación para evaluar la rentabilidad y el riesgo del proyecto.

- Análisis de sensibilidad:Examinar cómo los cambios en las variables de entrada, como los costos o los ingresos, afectan las métricas financieras y la viabilidad del proyecto.

- Consideración de factores cualitativos:Evaluar factores no financieros que pueden influir en el éxito del proyecto, como el entorno competitivo, la gestión y las regulaciones.

Métricas financieras clave

- Valor presente neto (VPN):Representa el valor actual de los flujos de efectivo futuros del proyecto, descontados a una tasa de descuento apropiada.

- Tasa interna de retorno (TIR):Es la tasa de descuento que hace que el VPN sea igual a cero, indicando la rentabilidad del proyecto.

- Período de recuperación:El tiempo que tarda el proyecto en recuperar su inversión inicial.

Factores cualitativos

- Experiencia del equipo directivo:Las habilidades y el historial del equipo directivo pueden influir en el éxito del proyecto.

- Condiciones del mercado:La demanda del producto o servicio, la competencia y las tendencias económicas pueden afectar la viabilidad del proyecto.

- Regulaciones y políticas gubernamentales:Las regulaciones y políticas pueden influir en los costos, los ingresos y la viabilidad general del proyecto.

Proyecciones financieras: Estudio Financiero De Un Proyecto De Inversion Ejemplo

Las proyecciones financieras son una parte esencial del análisis de viabilidad financiera de un proyecto de inversión. Proporcionan una estimación de los ingresos, gastos y flujo de efectivo futuros del proyecto.

Para desarrollar proyecciones financieras, es necesario hacer una serie de supuestos sobre los factores que afectarán el desempeño del proyecto. Estos supuestos deben basarse en una investigación y un análisis exhaustivos del mercado, la industria y la competencia.

Ingresos proyectados

Los ingresos proyectados son el monto de dinero que se espera que genere el proyecto durante su vida útil. Los ingresos pueden provenir de una variedad de fuentes, como ventas de productos, prestación de servicios o alquiler de activos.

Para proyectar los ingresos, es necesario estimar el volumen de ventas o el número de unidades que se venderán o alquilarán. También es necesario estimar el precio promedio de venta o alquiler.

Gastos proyectados

Los gastos proyectados son los costos asociados con la operación del proyecto. Los gastos pueden incluir costos fijos, como salarios, alquiler y servicios públicos, y costos variables, como costos de materiales y costos de envío.

Para proyectar los gastos, es necesario identificar todos los costos que probablemente se incurrirán durante la vida útil del proyecto. También es necesario estimar la cantidad de cada costo.

Flujo de efectivo proyectado

El flujo de efectivo proyectado es la diferencia entre los ingresos proyectados y los gastos proyectados. El flujo de efectivo proyectado muestra la cantidad de dinero que se espera que genere el proyecto en cada período de tiempo.

El flujo de efectivo proyectado se puede utilizar para evaluar la viabilidad financiera del proyecto. También se puede utilizar para tomar decisiones sobre la financiación del proyecto y la gestión del flujo de efectivo.

Análisis de sensibilidad

El análisis de sensibilidad es una técnica que se utiliza para evaluar la sensibilidad de las proyecciones financieras a los cambios en las variables clave. El análisis de sensibilidad se puede utilizar para identificar los factores que tienen el mayor impacto en el desempeño financiero del proyecto.

Para realizar un análisis de sensibilidad, se cambian las variables clave una a la vez y se observan los efectos sobre las proyecciones financieras. Los resultados del análisis de sensibilidad se pueden utilizar para tomar decisiones sobre cómo mitigar los riesgos y mejorar el desempeño financiero del proyecto.

Análisis del costo-beneficio

El análisis del costo-beneficio es una técnica de evaluación que compara los costos y beneficios de un proyecto para determinar su rentabilidad. En este análisis, se utilizan dos métricas principales: el valor presente neto (VPN) y la tasa interna de retorno (TIR).

El VPN es la diferencia entre el valor presente de los beneficios y el valor presente de los costos. Un VPN positivo indica que el proyecto es rentable, mientras que un VPN negativo indica que no lo es.

Valor presente neto (VPN)

El VPN se calcula utilizando la siguiente fórmula:

VPN = Σ(Beneficios/(1+r)^t)

Σ(Costos/(1+r)^t)

Donde:

- r es la tasa de descuento

- t es el año

La tasa de descuento es la tasa de rendimiento que se podría obtener invirtiendo en una alternativa de bajo riesgo, como un bono del gobierno.

Tasa interna de retorno (TIR)

La TIR es la tasa de descuento que hace que el VPN sea igual a cero. Es la tasa de rendimiento que se puede obtener de la inversión en el proyecto.

La TIR se calcula mediante un proceso de prueba y error. Se selecciona una tasa de descuento y se calcula el VPN. Si el VPN es positivo, se selecciona una tasa de descuento más alta. Si el VPN es negativo, se selecciona una tasa de descuento más baja.

Comparación de beneficios y costos

El análisis del costo-beneficio también implica comparar los beneficios y costos del proyecto con alternativas de inversión. Esto ayuda a determinar si el proyecto es la mejor opción para invertir.

Los beneficios y costos del proyecto se pueden comparar utilizando una variedad de métodos, como el análisis de sensibilidad, el análisis de escenarios y el análisis de riesgo.

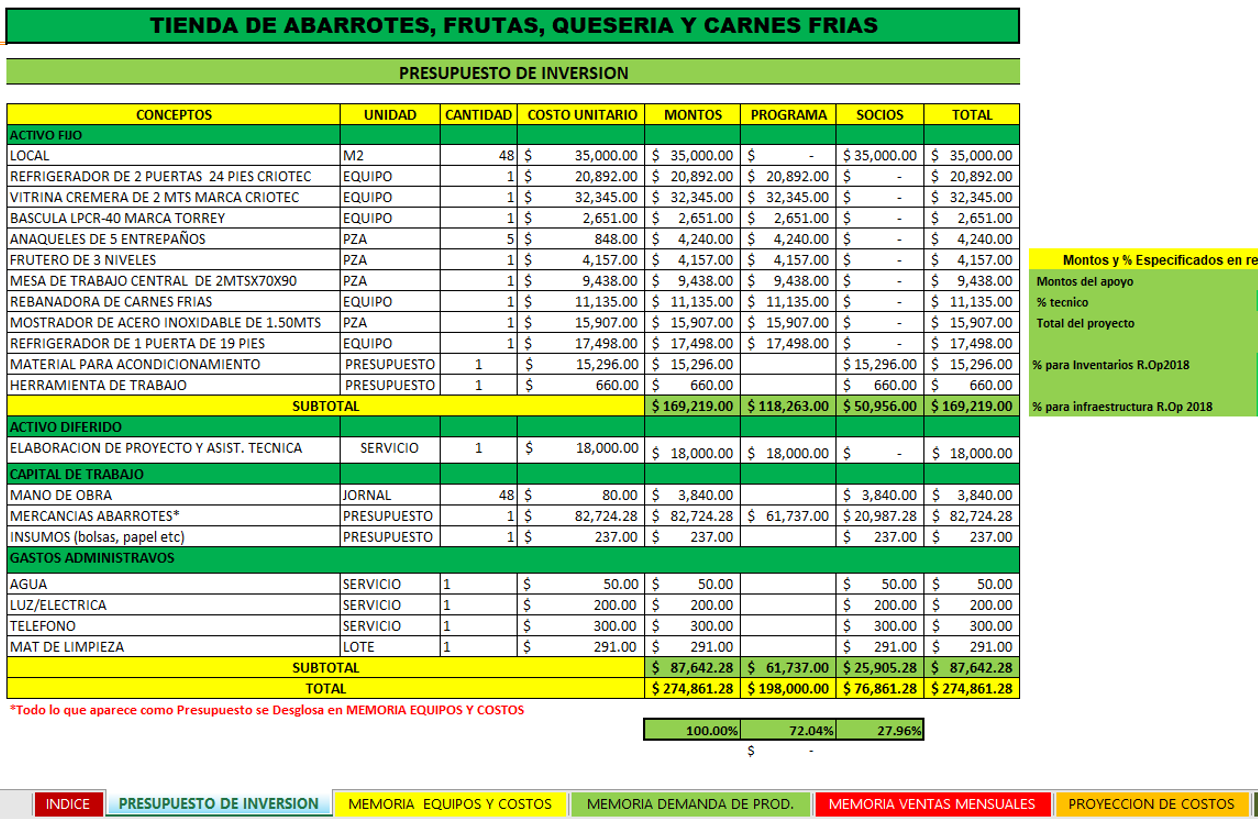

Estructura de financiación

La estructura de financiación se refiere a las fuentes de financiación utilizadas para financiar un proyecto de inversión. Las diferentes opciones de financiación disponibles para un proyecto incluyen:

- Financiación propia:El proyecto se financia con los recursos propios de la empresa.

- Financiación ajena:El proyecto se financia con recursos externos, como préstamos bancarios, bonos o capital riesgo.

- Financiación mixta:El proyecto se financia con una combinación de recursos propios y ajenos.

Ventajas y desventajas de cada opción de financiación

Cada opción de financiación tiene sus propias ventajas y desventajas:

- Financiación propia:Ventajas: no hay costes de financiación, mayor control sobre el proyecto. Desventajas: puede limitar el tamaño y el alcance del proyecto, puede diluir la participación de los accionistas.

- Financiación ajena:Ventajas: permite financiar proyectos más grandes, no diluye la participación de los accionistas. Desventajas: costes de financiación, restricciones y condiciones impuestas por los prestamistas.

- Financiación mixta:Ventajas: combina las ventajas de la financiación propia y ajena, permite un mayor control sobre el proyecto y reduce los costes de financiación. Desventajas: puede ser más compleja de gestionar.

Diseño de un plan de financiación que optimice el costo de capital

El costo de capital es el costo promedio ponderado de todas las fuentes de financiación utilizadas para financiar un proyecto. Para optimizar el costo de capital, es importante considerar los siguientes factores:

- Costo de cada fuente de financiación:Los costos de financiación varían según la fuente de financiación, por lo que es importante comparar los costos de diferentes opciones.

- Estructura del capital:La estructura del capital se refiere a la proporción de financiación propia y ajena utilizada para financiar un proyecto. Una estructura de capital equilibrada puede ayudar a optimizar el costo de capital.

- Implicaciones fiscales:Las implicaciones fiscales de las diferentes opciones de financiación deben considerarse al diseñar un plan de financiación. Por ejemplo, los intereses sobre los préstamos son deducibles de impuestos, mientras que los dividendos no lo son.

El plan de financiación debe diseñarse de tal manera que minimice el costo de capital y maximice el valor para los accionistas.

Evaluación de riesgos

La evaluación de riesgos es un paso crucial en el análisis de viabilidad financiera de un proyecto de inversión. Permite identificar y mitigar los riesgos potenciales que pueden afectar el éxito del proyecto.

Identificación de riesgos

El primer paso en la evaluación de riesgos es identificar los riesgos potenciales asociados con el proyecto. Estos riesgos pueden incluir factores internos (como cambios en la demanda, problemas de producción) y factores externos (como cambios en el entorno económico, competencia).

Evaluación de probabilidad e impacto

Una vez identificados los riesgos, es necesario evaluar su probabilidad e impacto. La probabilidad se refiere a la posibilidad de que ocurra el riesgo, mientras que el impacto se refiere a la gravedad de sus consecuencias.

Estrategias de mitigación de riesgos, Estudio Financiero De Un Proyecto De Inversion Ejemplo

El paso final en la evaluación de riesgos es desarrollar estrategias de mitigación para minimizar el impacto de los riesgos identificados. Estas estrategias pueden incluir medidas como diversificación, cobertura, gestión de contingencias y planes de contingencia.

En conclusión, el Estudio Financiero de un Proyecto de Inversión es una herramienta esencial para evaluar la viabilidad financiera y tomar decisiones de inversión informadas. Al seguir los pasos descritos en este ejemplo, los inversores pueden aumentar sus posibilidades de éxito, mitigar los riesgos y maximizar los rendimientos de sus inversiones.